Расчёт ЭСП — эффективной ставки процента

Расчёт ЭСП, сравнение его с рыночными ставками, определение, что же принимать за рыночную ставку, образец расчета амортизированной стоимости.

Расчёт ЭСП и амортизированной стоимости

Я использую форму, которую ещё в далёком 2016 году предоставили на форуме представители Банка России, только сильно доработанную.

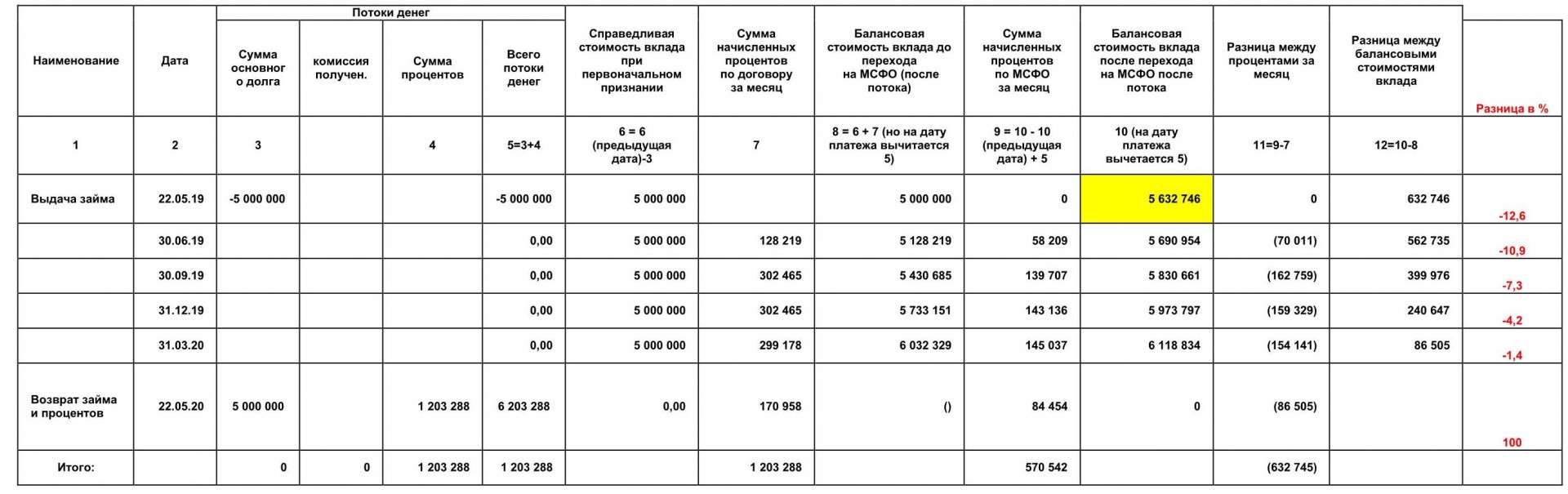

Расчётная таблица

Внутренняя ЭПС % — 23,993 % Рыночная ставка % — 10,10 -137, 551 отклонения ЭСП от рыночной

Что же мы проверяем при помощи этой таблицы (в данном случае по привлечённому займу)? Первое, это расчёт эффективной ставки процента (далее ЭСП) по договору. Рассчитывается она при помощи функции Excel ЧИСТНВДОХ и для расчёта берутся планируемые денежные потоки в графе 5 и планируемые даты платежей из графы 2.

Для всех МФО метод ЭСП обязателен, но с некоторыми исключениями.

Для МФК и МКК, которые приняли решение не применять в работе ОСБУ 612п, для займов выданных, согласно п.1.8 ОСБУ №493п метод ЭСП может не применяться:

к договорам займа и договорам банковского вклада, которые оцениваются по справедливой цены через прибыль либо убыток;

к договорам займа и договорам банковского вклада, если разница меж амортизированной ценой, которая была рассчитана с внедрением способа ЭСП,и амортизированной ценой, которая была рассчитана с внедрением линейного способа признания процентного дохода, не является значительной.

Для других МКК в согласовании с п.4.6 ОСБУ №612п надобность внедрения способа ЭСП определяется некоторой некредитной денежной организацией:

кредитные договоры и договоры банковских депозитов, срок действия которых составляет менее одного года при первоначальном признании, включая банковские кредиты и депозиты, дата погашения которых относится к другому отчетному году;

кредитные и банковские депозитные соглашения, срок действия которых превышает один год, если разница между амортизированной стоимостью, рассчитанной по методу ESP, и амортизированной стоимостью, рассчитанной по линейному методу признания процентного дохода, несущественна;

на банковские депозитные договоры, имеющие срок погашения «до востребования».

По займам привлечённым для МФК пунктом 1.7 ОСБУ №501п установлены, послабления для применения/не применения метода ЭСП, те же, что и в ОСБУ 493п. Для МКК в п.6.7 ОСБУ №612п закреплены те же положения, что и в главе 4.

Т.е. и МФК и МКК могут сами определить, закрепив в учётной политике, будут ли они применять метод ЭСП к оговорённым выше двум (трём) категориям займов (вкладов).

Здесь конечно нужно сказать, что есть мнение некоторых представителей Банка России, что МКК не смотря на п.4.6 обязаны применять метод ЭСП к договорам займа и менее года. В обоснование приводят выдержки из главы 15 «Бухгалтерский учет доходов, расходов и прочего совокупного дохода отдельными некредитными финансовыми организациями» ОСБУ №612п. Там в аб.2 п.15.4 безапелляционно говорится: «Процентные доходы от предоставленных денежных средств и долговых ценных бумаг, а также процентные расходы по привлеченным денежным средствам физических и юридических лиц, выпущенным долговым ценным бумагам отражаются в ОФР с применением метода ЭСП в случае, если разница между амортизированной стоимостью, рассчитанной с применением метода ЭСП, и амортизированной стоимостью, рассчитанной с использованием линейного метода признания процентных доходов и расходов, является существенной».

Можно долго спорить обязаны МКК применять метод ЭСП к займам менее года или нет, но законодатели уже решили данный вопрос на будущее – в новой редакции ОСБУ №612п второй абзац, в котором говорилось о договорах займа и банковского вклада, срок действия которых менее одного года, из п.4.6 исключён, а в третьем абзаце убрано упоминание об этом. Т.е. с 01.01.2020 МКК не имеет право выбора по применению метода ЭСП к договорам менее года – по ним с этой даты МКК обязано применять метод ЭСП.

А вот к прошлым периодам можно и поспорить. Хотя это и не налоговый кодекс, но если в одной главе дано такое право, то закрепив в учётной политике такую возможность, по моему мнению, мы могли не применять метод ЭСП к «коротким» займам.

Как видим, в примере заём выданный под 24% годовых с условием погашение основного долга и процентов единовременно в конце действия договора имеет ЭСП 23,993%. ЭСП отличается от ставки по договору исходя из формулы, в которой заложена временная стоимость денег. От изменения денежных потоков также будет меняться и ЭСП. Например, если договором предусмотрено погашение основного долга в конце срока договора, а процентов ежеквартально, то ЭСП достаточно существенно изменится и примет значение 26,349%. Если же и основной долг должен будет погашаться ежеквартально, например, равными долями, то ЭСП опять изменится (хоть и не существенно) и станет 26,355%. При этом сумма процентов к уплате существенно снизится, т.к. они начисляются на остаток долга – в первом и втором случае их сумма составляла 1 203 тыс. руб., в третьем – 706 тыс. руб. Как видим ЭСП мало зависит от суммы уплачиваемых процентов (во втором и третьем случае ЭСП почти одинакова, несмотря на существенное отличие в сумме), но существенно зависит от графика погашения.

Если же заём будет беспроцентным, то при любом графике погашения основного долга ЭСП будет равно нулю.

Если же договором предусмотрены какие-либо комиссионные расходы (доходы в случае займов выданных) от которых зависит заключение договора, например, условно 240 тыс. руб. в приведённом примере, то ЭСП вновь увеличится, причём существенно, и будет равно 33,321%.

Чтобы не увеличивать объём статьи, я не буду повторять эти расчёты в таблицах, но Вы можете сами поэкспериментировать.

По комиссиям (прочим доходам и расходам) скажем следующее. Согласно п.4.17 (по займам выданным) ОСБУ №612п в расчет амортизированной стоимости договора займа или договора банковского вклада по методу ЭСП включаются все денежные потоки по договорам. Аналогичные положения закреплены и в п.1.20 ОСБУ №493п. Кроме того, там конкретно прописано, что некредитная финансовая организация может не включать в расчет ЭСП и не амортизировать прочие доходы и прочие расходы (затраты по сделке), которые не являются существенными.

В ОСБУ 612п по этому поводу прописано немного по другому — необходимость включения в расчет ESP и амортизации прочих доходов и других расходов (операционных издержек) по договору займа или по договору банковского вклада, которые не являются существенными, определяется отдельной не кредитной финансовой организацией.

Но в обоих случаях указывается, что делать с этими другими доходами и расходами:

прочие доходы распределяются отдельной некредитной финансовой организацией для увеличения процентных доходов как на дату получения прочих доходов;

Прочие расходы (транзакционные издержки) признаются как отдельное финансовое учреждение, не связанное с кредитом, в составе комиссионных одновременно с другими расходами.

В п.6.14 (по займам привлечённым) ОСБУ 612п говорится, что при расчете ЭСП отдельной некредитной финансовой организацией учитываются все ожидаемые денежные потоки, которые представляют собой процентные расходы с учетом полученной премии и прочие расходы (затраты по сделке) по финансовому обязательству.

В соответствии с п.1.19 ОСБУ №501п в расчет амортизированной стоимости финансовых обязательств по методу ЭСП включаются все денежные потоки.

Некредитная финансовая организация может не включать в расчет ЭСП и не амортизировать прочие расходы (затраты по сделке), которые не являются существенными. В этом случае прочие расходы (затраты по сделке) признаются в составе комиссионных расходов единовременно на дату их возникновения в соответствии с условиями договора.

Резюмируя, скажем, что прочие доходы, расходы, комиссии и т.д. будут участвовать в расчёте ЭСП и амортизированной стоимости либо в случае существенности, либо по нашему решению, которое при этом должно быть закреплено в учётной политике.

Следующий шаг – сравнение рассчитанной ЭСП с рыночными ставками по аналогичным займам.

В соответствии с пунктом 4.16 ОСБУ № 612р на основе профессионального суждения процентная ставка, вытекающая из договора займа или договора банковского вклада, считается некредитной финансовой организацией как нерыночная, если она не попадает в диапазон рыночных ставок. В этом случае при расчете договора займа или банковского вклада отдельным некредитным финансовым учреждением ESP рассчитывается на основе рыночных процентных ставок, а амортизированная стоимость рассчитывается с использованием метода ESP.

В соответствии с пунктом 6.16 OSBU 612p на основе профессионального суждения процентная ставка по финансовому обязательству признается не кредитной финансовой организацией как нерыночная, если она выходит за пределы допустимого диапазона. рыночные процентные ставки. В этом случае, когда финансовое обязательство отражается на счетах финансового учреждения, отличного от кредита, рыночное СЭО применяется к финансовому обязательству, а амортизированная стоимость пересчитывается в соответствии с методом ESP.

Аналогичные положения закреплены в п.1.19 ОСБУ №493п и п.1.18 ОСБУ №501п для МФК.

В ходе аудита мне часто встречались случаи, когда за рыночную ставку для расчёта амортизированной стоимости, в случае если ЭСП по договору признана не рыночной, бралось среднее арифметическое рыночных ставок или ставка, публикуемая Банком России, которая также является средней по диапазону значений. По моему мнению это крайне неверно исходя из положений вышеуказанных ОСБУ. В них говорится о диапазоне значений, а не о средней по диапазону. Прочитайте внимательно оговорённые выше пункты и думаю Вы со мной, согласитесь. Так же о диапазоне значений говорится во многих ответах Банка России.

И, надо сказать, это может быть существенным моментом для отчётности, для финансового результата, т.к. сумма корректировок, которая в результате влияет на прибыль, может существенно отличаться.

Представьте, например, ипотечный заём в размере 20 млн. руб. выданный условно под 8% годовых сроком на 5 лет. Такой процент маловероятен в реальности, но для наглядности примера очень подходит. И да, я в курсе что в Закон №151-ФЗ внесли изменения, которые запрещают теперь выдавать МФО займы, обеспеченные ипотекой.

Внутренняя ЭСП по договору будет 8,3%. Диапазон рыночных значений по ипотечным займам, например, в Москве составляла в 2019 году от 10,950% до 62,050%. Средняя в таком случае 32,717%. Конечно на сайте, который использовал я в работе были предложения и по 8,030%, 9%, а также 146% и 193%. Но это, как принято в аудите, аномальные значения (так же, как и процентная ставка в условном примере), и они не учитываются в расчётах.

Ясно что ЭСП не рыночная и заём должен быть отражён в учёте по амортизированной стоимости – с корректировками займа при первоначальном признании.

Согласно п.4.16 ОСБУ №612п, по займу или банковскому вкладу, размещенному по ставке выше (ниже) рыночной, отдельной некредитной финансовой организацией признается расход, если рыночная ставка выше ставки по договору займа или договору банковского вклада, или признается доход, если рыночная ставка ниже ставки по договору займа или договору банковского вклада.

В нашем случае внутренняя ЭСП ниже рыночной и потому при первоначальном признании в учёте должен отразиться расход. И вот если за рыночную брать среднюю по диапазону (32,717%) для расчёта амортизированной стоимости, то в указанном случае прибыль будет уменьшена на 10 669 тыс. руб., что составит 53% отклонений от суммы по договору, а если использовать нижний предел диапазона (10,950%), то всего 1 840 тыс. руб. и 9% отклонения. И т.к. п.4.6 ОСБУ №612п установлено, что, если разница между амортизированной стоимостью, рассчитанной с использованием метода ЭСП, и амортизированной стоимостью, рассчитанной с использованием линейного метода признания процентного дохода, не является существенной, МФО в последнем случае может вообще не отражать указанные корректировки в учёте. Если конечно эта возможность закреплена в учётной политике и существенность установлена в 10%, а не в 5%.

Другой вариант, аналогичный заём, но под 48% годовых, да ещё и с комиссией в 1 000 тыс. руб. Внутренняя ЭСП в этом случае составит 64,57%. В этом случае ЭСП выше рыночной и признаётся доход, и он, если использовать среднюю (32,717%) составит 11 017 тыс. руб., что составляет 55% отклонения от суммы по договору, а если верхнюю границу диапазона (62,050%), то всего 558 тыс. руб. и 2,58% отклонения, которые мы также можем и не отражать в учёте.

Но по займам и микрозаймам выданным у нас есть много ограничений по сумме в Законе №151-ФЗ, а ипотечные займы нам вообще запретили выдавать, и потому всё-таки корректировки при первоначальном признании в 10 млн. руб. по выданным займам это редкость. Но те же правила действуют и для займов и кредитов привлечённых.

В соответствии с п.6.16 ОСБУ 612п по финансовому обязательству, привлеченному (выпущенному) по ставке выше или ниже рыночной, отдельной некредитной финансовой организацией признается доход, если рыночная ставка выше процентной ставки по финансовому обязательству, или расход, если рыночная ставка ниже процентной ставки по финансовому обязательству.

Как видим, ситуация с доходами и расходами обратная, чем с займами выданными и здесь уже больше вероятности, что корректировки в учёте придётся отражать т.к. они окажутся существенными.

Так что, резюмируя выше сказанное, стоит серьёзно отнестись к выбору рыночной процентной ставки, а точнее диапазона ставок. И чтобы не было вопросов у проверяющих, закрепить свой метод определения рыночной ставки (диапазона ставок) в учётной политике.

Исходя из вышеизложенного, стоит, думаю, поговорить и ещё о некоторых моментах, связанных с рыночной ставкой.

Самым распространённым методом финансирования деятельности МФО является привлечение средств от учредителей и часто это привлечение под 0%. Что же брать в данном случае за рыночную ставку и можно ли использовать только внутреннюю статистику, и исходя из этого принять что 0% является рыночной ставкой?

К счастью такой вопрос задавался и был ответ Банка России. Вкратце ответ звучал следующим образом: — ключевую ставку мы использовать не можем ни в коме случае, но можем использовать информацию о среднерыночных значениях с официального сайта Банка России. Именно среднерыночное значение использует большинство моих клиентов, причём не только при привлечении от учредителей, но и при привлечении кредитов банков.

Но насколько это верно?

В вопросе, например, говорилось, что наблюдаемые данные отсутствуют и именно поэтому предлагается использовать ключевую ставку. Поверьте, наблюдаемые данные по привлечению кредитов есть в сети интернет. И поэтому, что при привлечении беспроцентных и процентных займов от учредителей, что при привлечении кредитов банков, всегда можно найти информацию о предложениях других банков на момент привлечения средств. И надо сказать, что среднерыночное значение существенно отличается от ставок, под которые предлагают кредиты прочие банки России. Оно гораздо меньше. В таком случае применение среднерыночной ставки, приведёт к тому что ЭСП по привлечённому от Банка кредиту будет не в рынке и придётся отражать в учёте виртуальные прибыли или убытки, причём в большем размере – корректировки если брать среднюю будут больше, чем если использовать верхнюю или нижнюю границу диапазона. Хотя для привлечённых беспроцентных займов от учредителя использование среднерыночной, а не реальные предложения банков, наоборот выгодно – корректировки будут гораздо меньше.

В том же вопросе была важная фраза про альтернативные источники финансирования. Считаю, что именно это понятие нужно использовать. А именно, всегда ставить вопрос – если не от учредителя, то от куда мы можем привлечь средства для финансирования деятельности? И теперь вопрос – видели ли вы когда-нибудь предложение банков в районе среднерыночной ставки? Я нет. Разве что Фонды поддержки предпринимательства имеют такую возможность. Именно исходя из этого, в качестве альтернативного источника следует использовать не среднерыночное значение, публикуемое Банком России, а именно ставку (диапазон ставок) под которую мы реально можем привлечь средства.

Кроме того, диапазон рыночных значений всё-таки будет шире если использовать данные по предложениям банков, а не среднерыночное значение, даже при применении к нему метода «плюс-минус 10%». Главное не забудьте, слишком маленькие и слишком большие ставки нужно исключать из диапазона как аномальные значения, и внимательно изучать условия – срок, сумму, наличие обеспечения, и использовать только те, которые соответствуют условиям, на которых вы привлекли средства. Также, рекомендую не высчитывать среднюю, а брать именно верхнее или нижнее значение диапазона, т.к. в таком случае виртуальные прибыли или убытки будут меньше.

Другой вопрос – что брать за рыночную ставку по потребительским микрозаймам, в т.ч. PDL-займам. На сайте Банка России есть ответ, что возможно применение Информации о среднерыночных значениях полной стоимости потребительского кредита (займа), публикуемой на сайте Банка России. Это был хороший, выгодный для МФО ответ. Но на декабрьском форуме бухгалтеров МФО, представитель Банка России сообщила, что планируется изъять с сайта данный ответ, т.к. он не соответствует требованиям ОСБУ и МСФО, в которых говорится об анализе именно рыночных значений на момент выдачи, в то время как публикуемое среднерыночное значение ПСК является результатом прошлой статистики с слишком большим диапазоном, и вообще ПСК это не ЭСП и не ставка по договору. Это, как понимаете, плохая новость. Но пока ответ не изъят, думаю можно применять именно данные о среднерыночных значениях ПСК. Если конечно вы закрепили эту возможность в учётной политике. Причём в данном случае вроде бы можно использовать диапазон не плюс-минус 10% от средней, а плюс-минус 1/3. Ведь предельное значение считается как среднерыночное, увеличенное на 1/3. Хотя, по моему мнению, это уже слишком большой разбег в значениях и возможно при проверке Банк России укажет Вам на этот недостаток и не приемлемость использования такого широкого диапазона для сравнения ЭСП по договору с рыночной.

Кстати в 2019 была интересная ситуация с предельным и среднерыночным значением для коротких займов до зарплаты. Среднерыночное на 3 квартал был более 500%, а предельное значение составляло 365%, из-за введённых Законом №151-ФЗ ограничений. Думаю, в этом случае использование среднерыночной ставки по выдаваемым в 3 квартале микрозаймам было не корректно и стоило использовать предельную, но, всё-таки, плюс-минус 10%.

Кстати, вопрос — плюс-минус 10% применяется ко всей стоимости займа (основной долг плюс предполагаемые к получению проценты) или только процентным доходам? У меня не возникало вопросов – ко всей стоимости займа, но на форуме проскользнула мысль у выступающих ораторов, что всё-таки только к доходам. Но ведь согласно, например, п.1.8 Положения №493-П (в 612-П и 501-П аналогичные положения имеются) метод ЭСП может не применяться к договорам займа и договорам банковского вклада, если разница между амортизированной стоимостью, рассчитанной с использованием метода ЭСП, и амортизированной стоимостью, рассчитанной с использованием линейного метода признания процентного дохода, не является существенной. А в п.1.7 этого же

Положение № 493-р гласят, что амортизированная стоимость означает сумму, в которой денежные средства, выплаченные (размещенные) по договору займа или банковского вклада, оцениваются при первоначальном признании за вычетом платежей для погашения основного долга, уменьшенные или увеличенные на сумму амортизации разница между первоначальной стоимостью и суммой погашения при наступлении срока погашения, а также за вычетом суммы созданного резерва под обесценения. То есть всё-таки имеется ввиду суммы, по которой мы должны отразить весь заём в учёте при первоначальном признании.